La farmacia ha saputo reggere l’urto dei competitor? Sono passati 12 anni dalla Legge Bersani e chiedersi quanto parafarmacie e corner dei supermercati abbiano eroso non è domanda soltanto sfiziosa, ma curiosità utile ad analizzare i diversi trend. È proprio quello che Barnaba Grigis fa su Farma Mese di novembre, mettendo a confronto i diversi canali di vendita. Partiamo dal dato base: le vendite globali (etico + commerciale) di prodotti per la salute nei tre canali di distribuzione (farmacia, parafarmacia, corner) è stata pari a 25,9 miliardi di euro in valori e 2,8 miliardi in quantità, a un prezzo medio di 9,3 euro a confezione (anno mobile a luglio 2018). Tale giro d’affari è stato prodotto per il 55,8% dai farmaci etici (Classe A, C, H) e per il 42% dai prodotti senza ricetta (Otc, Sp, notificati, omeopatici, cosmesi, parafarmaceutici, dietetici) e già qui vediamo come il comparto prescription sia in continua lenta contrazione. Ma limitiamoci al mercato commerciale (non prescription), cioè dove opera la concorrenza, e allora arriviamo a un fatturato totale di 11,4 miliardi di euro a valori, per un totale di 1,2 miliardi di confezioni.

Ebbene, partendo da questo tesoretto vediamo subito che la farmacia detiene l’87,2% del mercato a valore e il 78,2% delle confezioni vendute, ossia un’indiscussa quota di maggioranza. In particolare, negli ultimi tre anni queste quote – sia a valore, sia in quantità – sono sostanzialmente rimaste uguali, collocando le parafarmacie al secondo gradino del podio per valore, ma al terzo per numero di pezzi venduti. Indicativo il prezzo medio per confezione dei prodotti venduti nei tre canali: poco più di 10 euro per farmacia e parafarmacia (che distribuiscono mix di prodotti assai simili), mentre più a buon mercato quelli dei corner Gdo (3,6 euro), che puntano su un mix di prodotti a basso prezzo. Ma vediamo come si comportano i diversi canali.

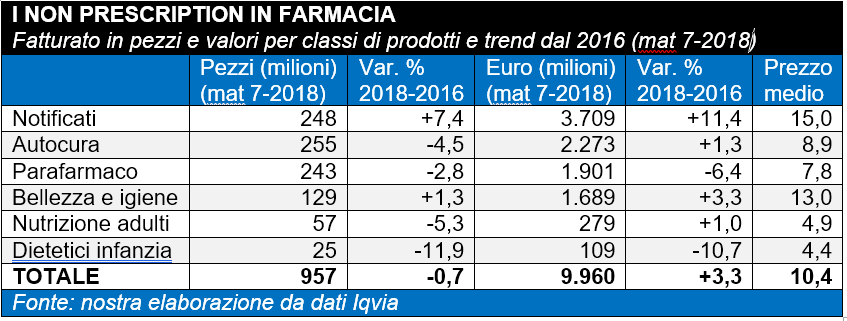

Farmacie – Il fatturato si avvicina ormai ai 10 miliardi di euro, con 957 milioni di confezioni. Negli ultimi due anni sono diminuite le quantità (-0,7%), ma è aumentato il giro d’affari (+3,3%), grazie all’incremento del prezzo medio (da 10 a 10,4 euro). Al vertice a valori ci sono i notificati (3,7 miliardi di euro, + 11,4% rispetto al 2016), con un prezzo medio a confezione di 15 euro, il più alto dei prodotti venduti senza obbligo di prescrizione. Per quanto riguarda invece le vendite a quantità, al primo posto ci sono i farmaci da banco (255 milioni di confezioni), ma in calo negli ultimi due anni del 4,5%. Anche il parafarmaco registra un calo nei pezzi venduti (-2,8%), per non parlare dei dietetici (sia adulti -5,3, sia infanzia -11,9%), mentre dalla farmacia escono più cosmetici (+1,3%), con un incremento del fatturato del 3,3%. Questo significa che notificati e cosmetici hanno non soltanto vendite crescenti, ma anche prezzi superiori alla media, riuscendo così a coprire il 54% del giro d’affari del totale mercato commerciale e dimostrando che qui la farmacia è sempre vincente

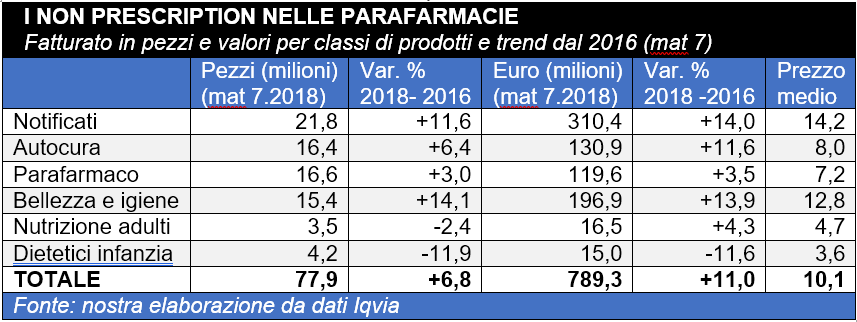

Parafarmacie – Il mercato è abbastanza modesto (790 milioni di euro, pari al 6,9% a valori, 189 milioni di confezioni, pari al 6,4% in quantità), ma assai dinamico, visto che negli ultimi tre anni (dal luglio 2016) è cresciuto dell’11% a valore e del 6,8% in quantità. Nelle parafarmacie notificati, cosmesi e autocura fanno l’80,9% del giro d’affari, con incrementi sostenuti, tanto più se raffrontati con quelli della farmacia. Fuorché per il comparto dei dietetici infanzia, anche qui come nella farmacia con segno negativo (-11,6%), tutti gli altri settori registrano trend in crescita, seppur con quote modeste. Vale la pena considerare come il mercato dell’autocura -proprio quello che aveva richiesto la presenza del farmacista e favorito la nascita delle parafarmacie- abbia una quota minoritaria del totale suo giro d’affari, sia in valore (16,5%), sia in confezioni vendute (21%).

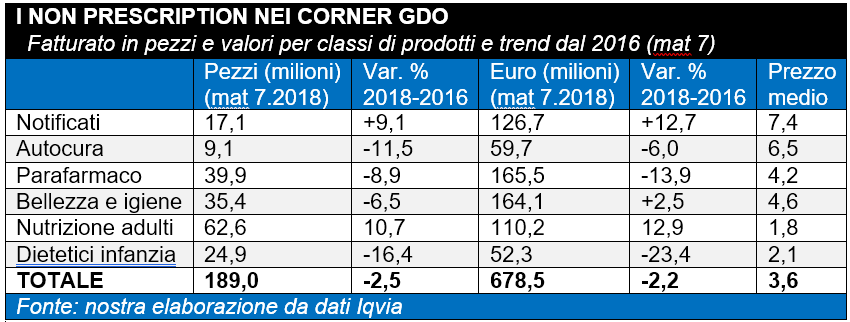

Corner Gdo – Nel 2018 hanno venduto, per 678 milioni di euro, ben 189 milioni di confezioni, e questo significa che, pur detenendo soltanto il 5,9% del totale giro d’affari del mercato commerciale, raggiungono una quota del 15,4% del totale confezioni vendute. Anche qui i notificati hanno ottenuto trend positivi (+12,7% a valore, + 9,1 a pezzi), ma in generale si registra, in questi ultimi due anni, una perdita negli altri comparti, eccetto nel settore cosmesi (+2,5%) e in quello della nutrizione adulti (+12,9%, dove il prezzo medio è di 1,8 euro per confezione, il più basso del canale di vendita). In generale, il corner Gdo perde sia a valori (-2,2%), sia in quantità (2,5%), a dimostrazione che non basta il prezzo basso per fare business, almeno non nel settore benessere e salute (tant’è vero che l’autocura qui perde tanto in quantità, quanto in valori).