Da poco più di un mese è realtà anche in Italia Applepay, il sistema di pagamento via iPhone e iPad. Disponibile soltanto sui modelli più recenti dei due device della Apple, l’applicazione accetta tutti i principali circuiti di carte di credito – Visa, Mastercard, Maestro – ma è per ora riconosciuta soltanto da poche banche (Unicredit e Carrefour Banca, attraverso il sistema Boon) anche se altre dovrebbero aggiungersi per la fine dell’anno (American Express, Mediolanum, Fineco). Il funzionamento di Applepay è semplice: basta aprire l’app Wallet sul proprio iPhone o iPad e seguirne le istruzioni. Il sistema chiederà di effettuare una fotografia della carta di credito, dalla quale ricaverà una scheda digitale con i dati identificativi; tale scheda verrà quindi inviata, sempre tramite device, alla banca d’origine, per una verifica dell’effettiva proprietà. Ottenuta l’abilitazione, l’iPhone (o l’iPad) diventano di fatto delle vere e proprie carte di credito: grazie al chip Nfc in dotazione a tali dispositivi (per la comunicazione via radio a cortissimo raggio), Applepay è in grado di dialogare con i Pos dei punti vendita compatibili con tale standard semplicemente avvicinando il cellulare o il tablet al lettore, come già accade per le carte di credito “contactless” (basate anch’esse su un chip Nfc). Per autorizzare il pagamento non c’è bisogno di inserire alcun Pin, è sufficiente utilizzare il pulsante di riconoscimento delle impronte digitali che caratterizza i modelli iPhone 6 e 7, tutti gli Apple Watch, iPad mini 4, iPad Pro eccetera.

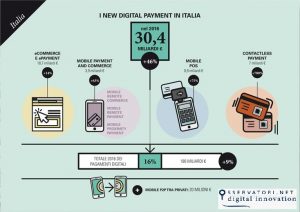

Secondo gli esperti, Applepay e più in generale l’intero universo del mobile payment (pagamento con dispositivi mobili) dovrebbero rivoluzionare nei prossimi anni le abitudini del consumatore italiano, oggi ancora troppo attaccato all’uso del contante rispetto a parecchi dei suoi vicini europei: ormai, dicono le ricerche, otto connazionali su dieci sono forniti di smartphone (+10% rispetto al 2014) e tra i “colletti bianchi” il 59% dichiara di dare un’occhiata al proprio telefonino almeno 200 volte al giorno. La familiarità con l’apparecchio, insomma, potrebbe prevalere sull’atavica diffidenza per carte di credito e bancomat. Anche grazie allo sviluppo della rete  “contactless”: ormai un Pos su due (cioè un milione circa di apparecchi) è abilitato ai pagamenti Nfc e gli esperti dicono che nel 2019 gli acquisti in tale modalità si aggireranno tra i 50 e i 70 miliardi di euro.

“contactless”: ormai un Pos su due (cioè un milione circa di apparecchi) è abilitato ai pagamenti Nfc e gli esperti dicono che nel 2019 gli acquisti in tale modalità si aggireranno tra i 50 e i 70 miliardi di euro.

Rafforzano le stime anche altri dati: nel 2016 il mobile payment è cresciuto in Italia del 63% e tocca ormai i 4 miliardi di euro; in particolare, nel settore dei taxi sono state pagate tramite smartphone corse per quasi 4,5 milioni di euro, nei trasporti sono stati acquistati oltre 8 milioni di biglietti del bus, cui si aggiungono 7 milioni di euro per soste nei parcheggi a pagamento e oltre 10 milioni nel car sharing. E la customer experience, dice una ricerca dell’Osservatorio Mobile Payment & Commerce del Politecnico di Milano, è positiva: un utilizzatore su due si dichiara molto soddisfatto.

Il riferimento a biglietti di autobus (o metropolitana) e car sharing chiama in causa un’altra forma di mobile payment dalle promettenti potenzialità, il cosiddetto instant payment. Si tratta del pagamento tramite credito telefonico, ossia con addebito sulla Sim card dell’operatore telefonico con cui si è abbonati. Le cifre dell’Osservatorio Mobile Payment & Commerce riferiscono di un mercato in crescita e questo spiega il forte interesse tanto dei provider telefonici quanto delle banche. Per Stefano Favale, direttore di Global transaction banking di Intesa Sanpaolo, l’instant payment è «un servizio più economico, più semplice e disegnato sulla customer experience, o meglio ancora integrato nei processi di consumo». «Nel prossimo futuro tutti i pagamenti saranno instant» è l’opinione di Michael Steinbach, amministratore delegato di Equens, gruppo specializzato nella processazione di pagamenti a livello paneuropeo «per il semplice fatto che oggi già viviamo in un mondo instant». «Il real time porterà valore vero nelle situazioni di acquisto» conferma Cathy Pin, direttore Global payments solutions di Cgi «non sarà per forza un generatore di ricavi, ma sosterrà indirettamente la crescita sociale, e a quel punto inizierà anche a produrre revenue».

Ma le potenzialità del mobile payment non si fermano soltanto alle transazioni commerciali. Il sistema, infatti, mostra promettenti applicazioni anche nel campo del couponing e delle carte fedeltà: banche, operatori telefonici e multinazionali dell’informatica (come Samsung) sono da tempo al lavoro su piattaforme e sistemi, e anche se finora non si è superata la fase sperimentale (soprattutto per la difficoltà di elaborare uno standard comune) gli interessi in gioco sono fortissimi. Contribuisce a tenere alta l’attenzione anche lo sviluppo del cosiddetto IoT (Internet of Things), l’Internet delle cose, ossia le tecnologie “wearable” che trasformano in dispositivi collegati alla Rete orologi, braccialetti, anelli e oggetti vari. Con tali “gadget” così come con lo smartphone, coupon e punti fedeltà potranno essere gestiti in tempo reale assieme al conto della spesa, come se carta fedeltà e carta di credito coesistessero nel medesimo dispositivo. Innovazioni che meritano l’interesse della farmacia? Come sempre, lo deciderà il consumatore.

Using Apple Pay in-store on an iPhone 6 is quick, convenient, and dead simple from AppleInsider on Vimeo.