TJ Parker viene da una famiglia che genera farmacisti da due generazioni. Ed è farmacista anche lui: ha iniziato a lavorare nella farmacia del padre all’età di 16 anni e ha avuto modo di capire in prima persona quanto sia difficile per certi malati gestire terapie e farmaci. L’altro è Elliot Cohen ed è un ingegnere del Massachusetts institute of technology, uno dei centri di ricerca più celebri degli Stati Uniti: si sono incontrati perché Parker cercava qualcuno che lo aiutasse a tradurre in realtà la sua idea. Detto fatto, nel 2013 i due presentano il loro progetto a un concorso del Mit e vincono il primo posto. Ottengono i fondi necessari e avviano la startup, che chiamano PillPack. Già, proprio la farmacia online che Amazon ha “opzionato” nei giorni scorsi: l’acquisto formale avverrà quest’autunno, per una cifra che – secondo diverse fonti – si dovrebbe aggirare attorno a un miliardo di dollari.

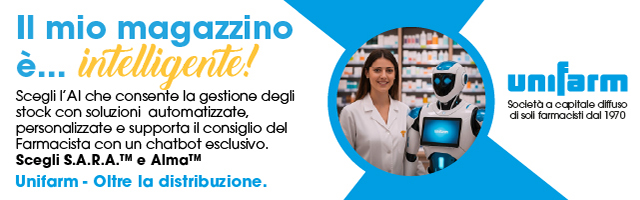

Il farmacista TJ Parker, a destra, ed Elliott Cohen, a sinistra

PillPack è un caso classico di innovazione “disruptive”. Come scrive Tom Taulli su Forbes, Parker e Cohen hanno trovato nel mercato della distribuzione farmaceutica uno spazio che i “player” più grandi (Wba, Cvs, Walmart) hanno ignorato. Un’innovazione dirompente è un prodotto, un servizio o un modello di business che mette radici in un comparto considerato dai leader di mercato irrilevante.

«PillPack si è concentrata su un mercato di nicchia e ha avuto successo» è il parere di Alison Wistner, l’amministratore delegato di Upwell Health, società erogatrice di servizi sanitari per malati cronici «gestisce la fornitura di farmaci a una categoria specifica di assistiti, lavorando sul terreno dell’aderenza terapeutica e offrendo servizi su misura. I due fondatori hanno scoperto che c’era un mercato ancora vergine, quello costituito dalle persone che consumano più farmaci al giorno, hanno bisogno di servizi che li tengano al passo con le loro terapie e preferiscono la convenienza del recapito a domicilio in confezioni personalizzate». Amazon è brava a intuire i bisogni del consumatore e a utilizzare la tecnologia per innovare, osserva ancora Wistner, «e grazie a Pillpack otterrà l’accesso a un’azienda specializzata nel recapito domiciliare di farmaci con ricetta, fornita di contratti e licenze a livello nazionale che le consentiranno di allargare la sua piattaforma tecnologica di e-commerce all’intero mercato del farmaco etico».

Con l’acquisizione di Pillpack – mille dipendenti circa e un fatturato di quasi 100 milioni di dollari all’anno, generato da qualche decina di migliaia di clienti – Amazon si assicura il controllo di ben più di una semplice farmacia online. Non a caso, nel proprio sito l’azienda fondata da Parker e Cohen si definisce una farmacia «costruita attorno al paziente». Basta che l’assistito compili il modulo di adesione online e fa tutto PillPack: contatta il medico curante perché invii direttamente a lei le ricette; confeziona i farmaci in nastri di bustine di plastica trasparente, che vengono poi arrotolati in un dispenser; recapita i contenitori al domicilio dell’assistito e, di mese in mese, assicura la consegna delle nuove forniture senza che il paziente debba muoversi da casa o telefonare. E non solo: c’è un call center attivo 24 ore su 24 per ogni necessità, se nel corso del mese il medico cambia la terapia PillPack recapita a stretto giro di posta un nuovo dispenser che sostituisce il precedente e se il paziente parte per un viaggio o le vacanze la farmacia gli fornisce un rotolo di buste che copre il periodo di assenza. Infine, un’app da installare sullo smartphone ricorda con un reminder quando è l’ora di aprire la bustina del giorno e consente di contattare il farmacista tramite chat.

Il focus, in sostanza, più che sulla vendita del farmaco è sul servizio, che viene pagato dagli assistiti con il ticket che le assicurazioni applicano sui rinnovi delle forniture (può superare anche i 50 dollari, a seconda dei farmaci prescritti). PillPack, infatti, è convenzionata con le principali compagnie sanitarie statunitensi e con i più importanti Pharmacy benefit manager (Pbm, i gestori dei prontuari farmaceutici di fondi e compagnie): tra questi, ironie della sorte, Cvs Caremark ed Aetna, che fanno capo al gruppo cui appartiene la catena Cvs Pharmacy, e Prime Therapeutics, con cui l’anno scorso si era alleata Walgreens.

Già, e le catene? Secondo la rivista DrugStore News, la mossa di Amazon rischia di lasciare danni consistenti. Innanzitutto, con l’acquisizione di PillPack il colosso dell’e-commerce rivela che il suo target è la clientela più fedele delle farmacie “tradizionali”, quella appunto dei malati cronici. Cvs e Walgreens, poi, hanno concentrato negli ultimi anni tutti i loro sforzi e investimenti nel mercato del farmaco etico, trascurando invece l’area commerciale (fa eccezione Boots con la sua linea di cosmetici). Così, quando Amazon comincerà a spingere la competizione sui prezzi, per i due gruppi arriveranno giorni difficili. «Queste dinamiche sfavorevoli» conclude Dsn «fanno sì che i drugstore debbano ripensare il loro futuro. L’aggiunta di più servizi e il posizionamento sulla consulenza salutistica e sui piccoli trattamenti sono ora più importanti che mai».

Intanto tra gli esperti è gara a fare previsioni sui tempi con cui Amazon scenderà in campo nel complesso mercato del farmaco. Secondo quanto riferisce un articolo di Cnbc, sono in molti a ritenere che Amazon farà scattare la sua solita offensiva di sconti e ribassi non appena l’acquisizione di PillPack diverrà effettiva, come già accadde con Whole Foods. Cioè dal prossimo autunno. «Il primo giorno Amazon si concentrerà probabilmente sugli acquisti in contanti di farmaci generici e di marca» ha dichiarato Jonathan Schwartz, ceo di un’altra start-up di farmacia online, CareZone «tutto ciò che devono fare è ottenere una licenza in tutti i 50 stati e dispensare».

Non tutti però sono d’accordo e tra gli esperti c’è chi ricorda che Amazon non è bravissima ad allacciare relazioni con i Pbm (Pharmacy benefit manager), i gestori dei prontuari farmaceutici di assicurazioni e fondi. Un portavoce di Express Scripts, tra i più importanti Pdm degli Usa, ha ricordato nei giorni scorsi che il suo accordo con PillPack è in scadenza a luglio e che le due società non hanno ancora raggiunto un accordo sulle tariffe.

Altri gestori potrebbero disdire o non rinnovare gli accordi con PillPack, se considerano Amazon una minaccia. E se così fosse, potrebbe volerci del tempo prima che l’azienda riesca a offrire prezzi più convenienti sui medicinali soggetti a prescrizione. Un ex dirigente di McKesson ipotizza che Amazon impiegherà più di un anno per entrare nel mercato con i suoi prezzi scontatissimi. E potrebbe cominciare da un mercato ristretto, come quello di un singolo stato, per pilotare l’offerta prima di espandersi ad altri.

Altri esperti ancora ricordano che nei mesi scorsi Amazon ha concluso una partnership con JP Morgan e Berkshire Hathaway per fornire programmi di assistenza sanitaria ai dipendenti dei tre gruppi. PillPack potrebbe potrebbe assicurare la distribuzione dei farmaci con ricetta a prezzi accessibili (per le tre aziende) a circa 1,2 milioni di lavoratori. Ci vorrà tempo, però, e come ha detto Talha Sattar, ceo della web-pharmacy Nimble «Amazon è celebre perché non fa le cose lentamente».