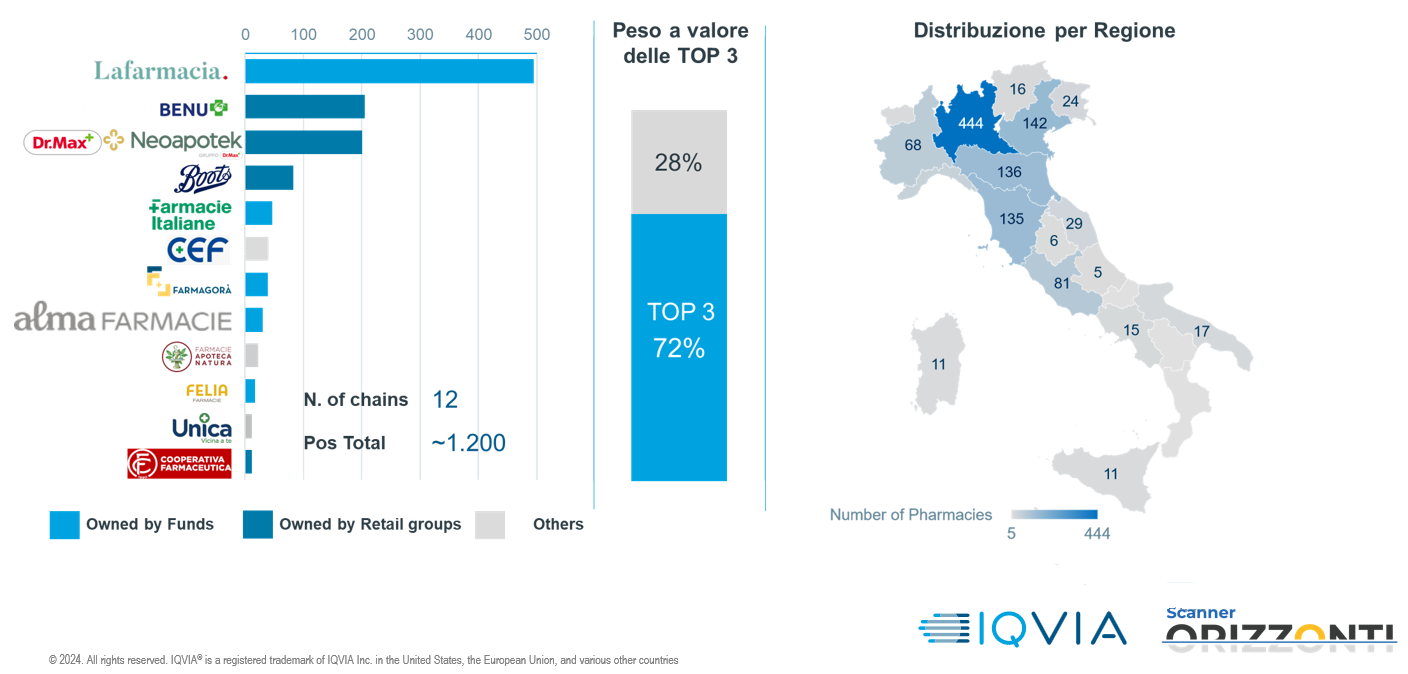

Le farmacie delle catene reali performano meglio della media delle indipendenti e anche di quelle organizzate in network: il fatturato medio per punto vendita è più alto e cresce più dei concorrenti (con la sola eccezione delle comunali), hanno uno scontrino più ricco anche se gli ingressi sono inferiori, mostrano stock più asciutti e quindi più efficienti. Sono alcune delle evidenze che Iqvia propone nella seconda edizione del suo Osservatorio catene, l’analisi periodica con cui la società di ricerche studia l’evoluzione di circuiti e insegne della farmacia. Alessandra Frontini, associate director di Iqvia, ha presentato l’ultimo report dell’Osservatorio venerdì scorso a Milano nella cornice di Scanner Orizzonti 2024, il forum di Pharmacy Scanner anch’esso alla seconda edizione. E la fotografia che emerge da cifre e osservazioni è quella di una “farmacia organizzata” in progressiva maturazione, non solo nel suo sviluppo numerico (sono ormai 1.200 le farmacie appartenenti capitale e 4.200 quelle inquadrate in network) ma anche nella “governance”.

I dati innanzitutto: attualmente, dice Iqvia, i circuiti organizzati (catene, gruppi di comunali e network strong) raggruppano il 20% delle farmacie in attività e in un paio di anni arriveranno al 25%. Per quanto concerne la distribuzione territoriale, invece, le farmacie in catena si concentrano principalmente in Lombardia, Veneto, Emilia Romagna e Toscana, quelle in network ad affiliazione forte risultano distribuite in modo più esteso con una leggera prevalenza in Trentino Alto Adige (dove sono aggregate il 37% delle farmacie in attività nella regione), Puglia (34%) e Umbria (33%).

Catene concentrate al Nord, network distribuiti più equamente

Le reti ad affiliazione forte, anche per la somma dei punti vendita che mettono assieme, sono l’aggregazione principale per fatturato totale (2,8 milioni nei 12 mesi che terminano a ottobre) e per crescita sull’anno (+24,8%), seguite dalle catene (1,9 miliardi, +13,6%) e dalle comunali (un miliardo di euro di giro d’affari, +6,9%). Le insegne del capitale, invece, primeggiano nelle medie per punto vendita: 1,8 milioni a farmacia (rispetto a 1,5 milioni della farmacia in network strong e all’1,3 della farmacia indipendente) in crescita nei dodici mesi del 4,2% (rispetto al +4% della farmacia in network e al 2,4% della farmacia indipendente). «Ne consegue» ha osservato Frontini «che i fatturati delle catene del capitale non crescono soltanto perché aumenta il numero dei loro punti vendita».

Quali sono allora gli altri fattori che alimentano la crescita a valori delle catene del capitale? Per cominciare, rivela l’Osservatorio, questi circuiti si distinguono dagli altri perché mostrano maggiore attenzione alle categorie commerciali che spiccano in termini di marginalità, come autocura, integratori e cura persona.

Differenze significative anche negli assortimenti: in tutti i principali panieri del mercato della farmacia (etico, otc, parafarmaco, cura persona) le catene rivelano un indice di provvista nettamente inferiore a quelli delle altre aggregazioni (vedi sotto). Più in generale, le catene evidenziano un’incidenza dello stock medio mensile sul fatturato annuo del 17,5%, contro il 18,2% dei network ad affiliazione forte e il 19,9% delle indipendenti. In altri termini, le insegne del capitale mostrano magazzini ottimizzati molto meglio delle farmacie indipendenti, anche se lo stock medio mensile è maggiore (308mila vs 265mila nei 2 mesi che terminano a ottobre) e cresce più velocemente (+6,7% vs +1,9%).

Infine, le catene vantano scontrini medi di valore più elevato rispetto alla farmacia indipendente così come alle altre aggregazioni. Anche se gli ingressi sono inferiori. È presumibile che all’origine ci possano essere tanto un assortimenti più vicino ai bisogni del bacino di riferimento, quanto un’organizzazione del team più “affilata” dal punto di vista della consulenza e del cross selling. Di certo non incidono i prezzi, dato che le differenze sono pressoché inesistenti: assegnato l’indicatore cento ai prezzi delle farmacie indipendenti, a parità di sku (stock keeping unit) e considerando le più vendute, le catene mostrano prezzi medi inferiori appena un punto nell’igiene e bellezza, perfettamente allineanti nell’otc e addirittura maggiori di tre punti tra gli integratori.

«Stiamo assistendo» è il commento finale di Alessandra Frontini «a un progressiva migrazione verso una maggiore organizzazione del retail (attraverso lo sviluppo di catene e l’affiliazione), che porta oltre a possibili vantaggi nelle condizioni di acquisto e nell’efficientamento del magazzino, anche nei risultati di vendita e questo emerge dall’analisi dei dati. In futuro, la differenza di performance potrà ampliarsi, a seguito di un più consolidato sviluppo della store identity (accompagnata da una crescita del numero di punti vendita e dall’integrazione fisico-on line) e dell’utilizzo di leve quali la private label o la capacità di promozione verso un cliente profilato (retail media)».