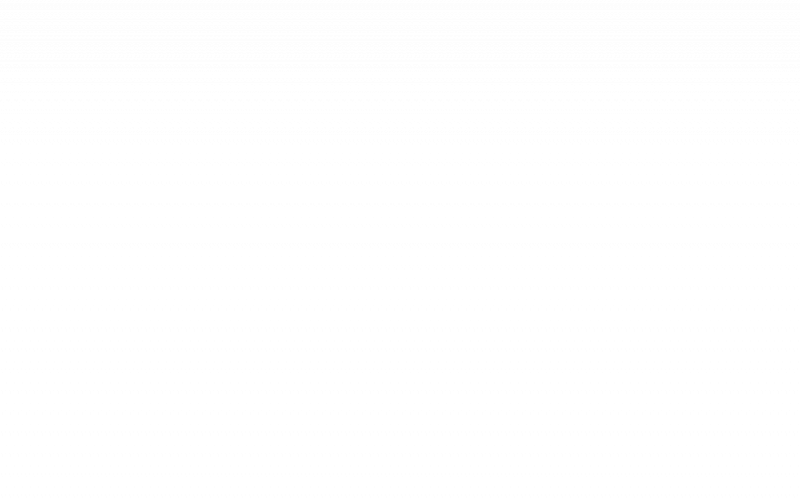

Il 5,1% delle farmacie presenti in Italia appartiene a una catena del capitale ma in nessuna regione l’incidenza si avvicina al tetto del 20% fissato dalla legge 124/2017 sulla concorrenza: la concentrazione maggiore si riscontra in Lombardia, dove le farmacie del capitale risultano il 12% del totale; seguono la Valle d’Aosta con l’11%, la Toscana con il 10, l’Emilia Romagna con il 9 e il Veneto con l’8%. È la mappatura che arriva dal primo report dell’Osservatorio catene, la nuova rubrica lanciata da Iqvia e Pharmacy Scanner con l’obiettivo di tenere una lente fissa sul fenomeno delle aggregazioni nel canale farmacia. Presentato ufficialmente martedì scorso, 27 giugno, nella cornice del “numero zero” di Scanner Orizzonti, il forum di Pharmacy Scanner per la community della farmacia, l’Osservatorio proporrà a cadenza semestrale un’analisi sulla progressione numerica ed economica di reti e catene, accompagnata da osservazioni che aiuteranno a capire l’evoluzione dei modelli e delle esperienze.

«Per assicurare omogeneità e comparabilità dei dati» ha spiegato Alessandra Frontini, associated director di Iqvia «abbiamo innanzitutto definito e perimetrato le diverse tipologie di aggregazioni messe sotto la lente dall’Osservatorio». Ne è scaturita una classificazione in cinque categorie: le catene reali, ossia le aggregazioni che contano più di dieci farmacie di proprietà e/o affiliate con contratti di franchising; i gruppi di farmacie comunali, ossia le insegne (con almeno tre esercizi) gestite da aziende municipalizzate; i network “strong”, ossia le reti imperniate su regole di affiliazione più o meno stringenti a cominciare dalla centralizzazione degli acquisti (a tal fine, Iqvia considera effettivamente aderenti a un network strong soltanto le farmacie che fanno passare dalla centrale almeno il 70% degli ordini); i network light, che richiedono agli affiliati minore compliance riguardo ad acquisti e politiche di rete; infine le farmacie indipendenti, che non aderiscono ad alcun tipo di rete oppure figurano in catene con meno di dieci esercizi.

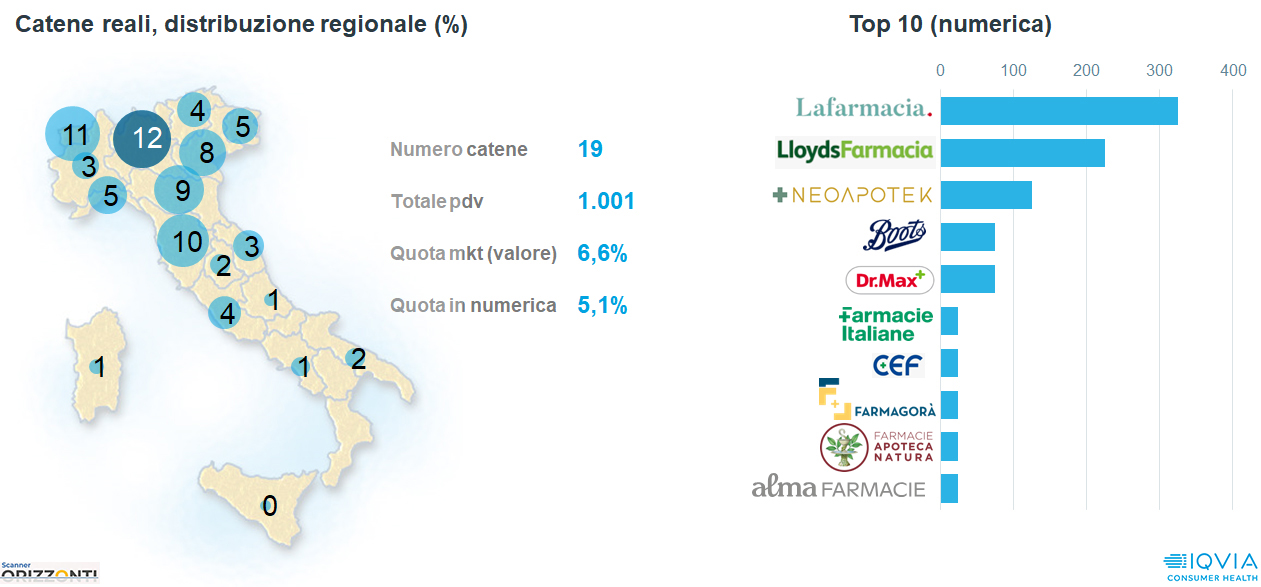

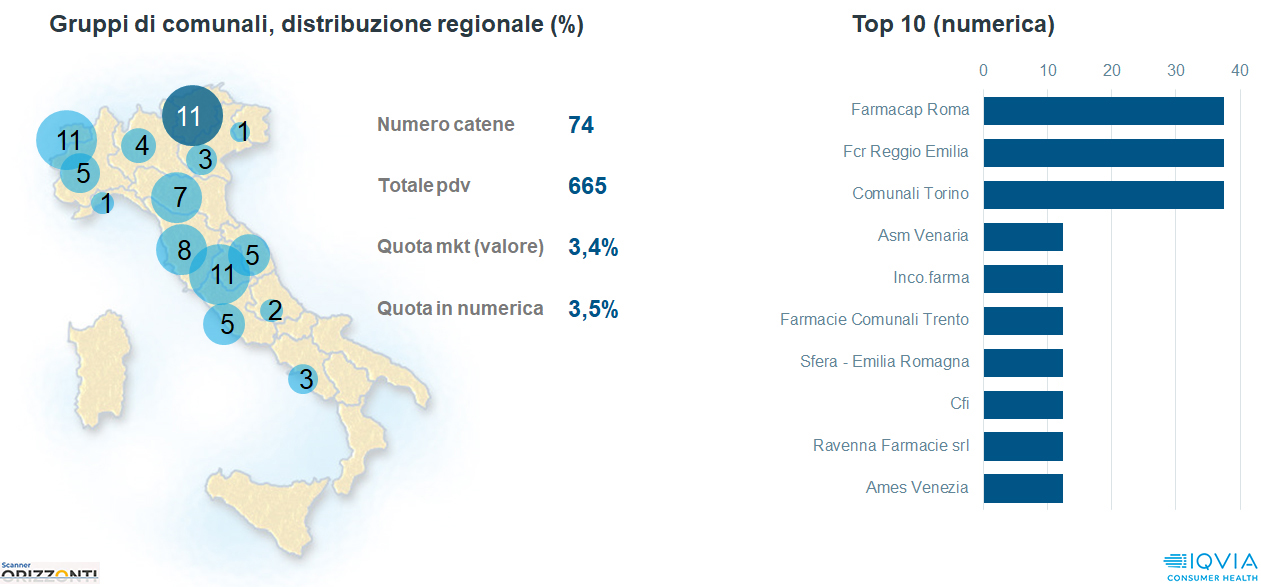

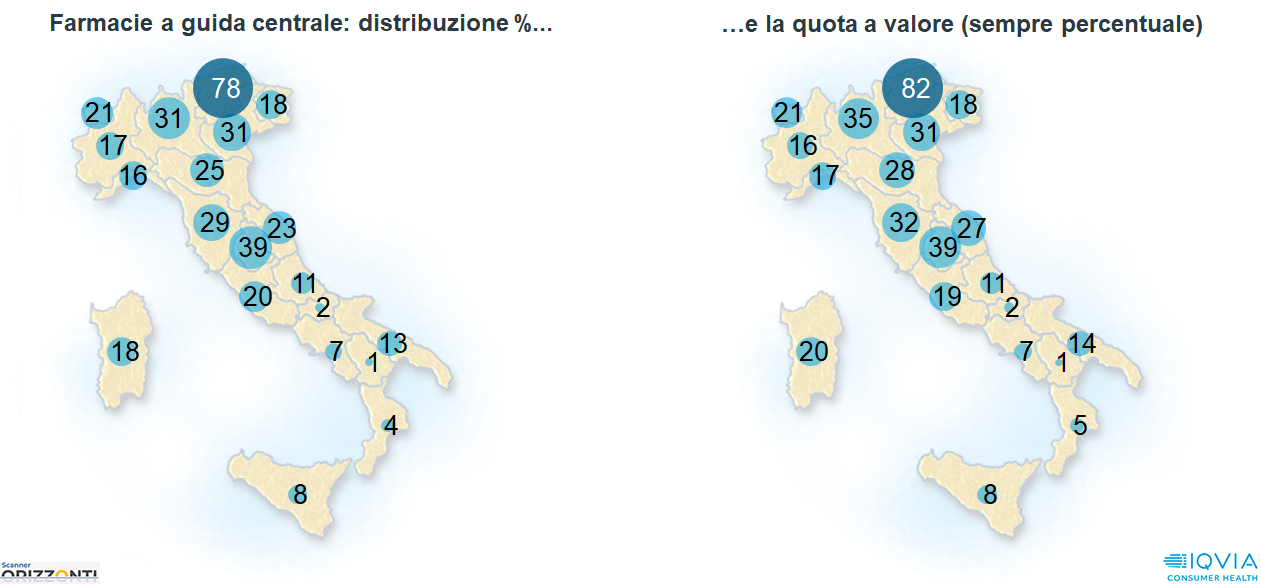

Definita la classificazione, i ricercatori di Iqvia hanno ripartito le farmacie nei diversi cluster per corrispondenza dei requisiti (vedi grafico sopra): le catene reali raggruppano il 5,1% delle farmacie in attività e generano il 6,6% del fatturato complessivo del canale; i gruppi di comunali contano il 3,4% delle farmacie e pesano a valore per il 3,5%; i network strong raccolgono l’11,6% degli esercizi e detengono una quota di mercato dell’11,4%; i network light contano il 23,6% delle farmacie e rappresentano a valore il 25,2%; le farmacie indipendenti, infine, sono il 56,3% del totale e generano il 53,3% del fatturato complessivo. «Più in generale» ha riassunto Frontini «le aggregazioni a “guida centrale” (cioè catene del capitale, network strong e gruppi delle comunali) riuniscono il 20,1% delle farmacie presenti in Italia e generano il 21,5% del fatturato del canale.

Aggregazioni, numerica per tipologia e distribuzione geografica

Per ogni cluster, poi, l’Osservatorio catene ha mappato la distribuzione geografica e la numerica delle principali insegne. Come già detto in apertura, le catene reali sono concentrate principalmente nel Centronord e in particolare tra Lombardia, Toscana e Veneto. I gruppi delle comunali (con più di tre farmacie) mostrano l’incidenza maggiore in Trentino e in Umbria, dove risultano prevalenti (sempre in percentuale rispetto al totale delle farmacie in attività nella regione) anche i Network strong.

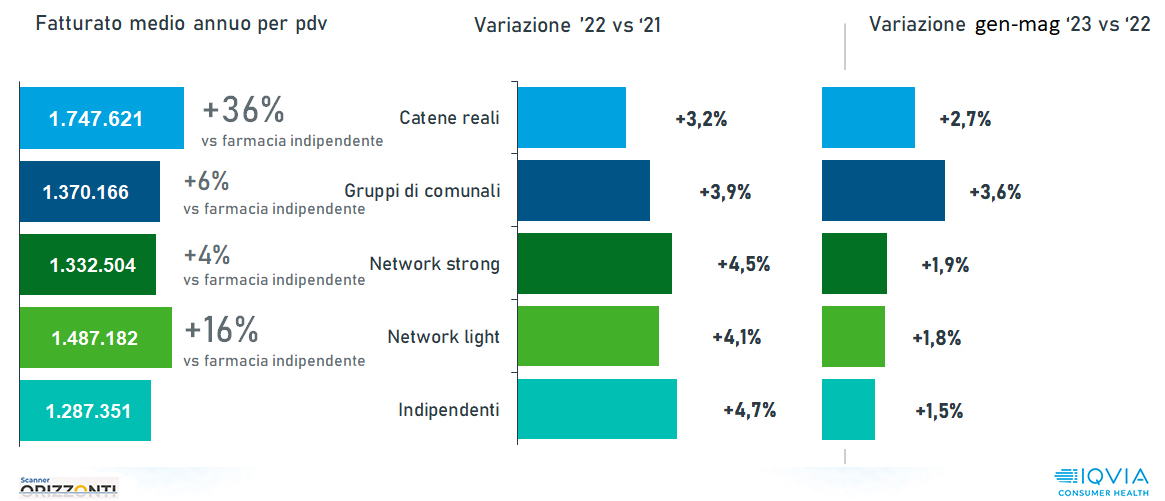

Anche un confronto tra le performance dei diversi cluster di aggregazione offre diversi spunti di riflessione: nel 2022 è la farmacia indipendente a mostrare la crescita di fatturato più importante, con un incremento medio a esercizio del 4,7% contro il 4,5% della farmacia affiliata a un network strong e il 3,2% della farmacia in catena (vedi grafico sopra); nel primi cinque mesi del 2023, invece, i rapporti si rovesciano: la farmacia media delle catene reali registra un incremento del fatturato del 2,7%, contro l’1,9% dei network strong e l’1,5% delle indipendenti. Soltanto i gruppi di comunali mantengono un andamento quasi costante nei due periodi: +3,9% (sempre per esercizio medio) nel 2022 e +3,6% nei primi cinque mesi del 2023.

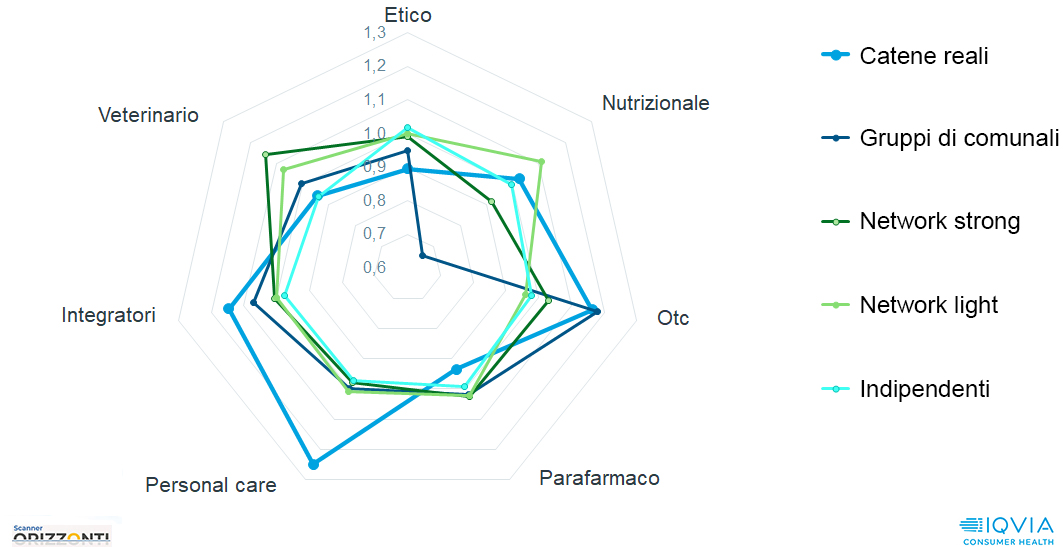

«Anche nella composizione del fatturato» ha continuato Frontini «si registrano differenze significative tra i diversi cluster». Considerato il giro d’affari che le diverse aggregazioni hanno totalizzato nei dodici mesi che vanno da giugno 2022 a maggio 2023 (vedi sopra il grafico a radar), risulta evidente che nelle catene reali la componente rappresentata dal farmaco etico partecipa al totale con una quota nettamente inferiore a quella delle altre reti, mentre è maggioritaria o quasi nell’integrazione, nel cura persona e nell’otc, ossia panieri che mediamente mostrano marginalità più interessanti. Mostra una composizione più o meno comparabile il cluster delle comunali (esclusi i nutrizionali, una categoria che è più difficile da trattare e ha parecchi scaduti), mentre la farmacia indipendente sembra ripartire il suo fatturato sui diversi panieri in quote quasi eque.

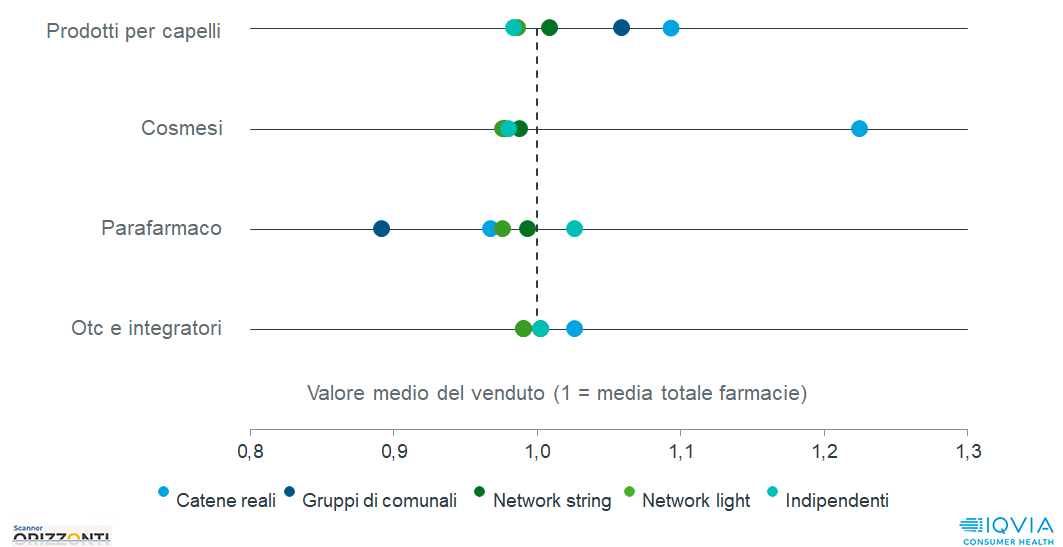

Oltre a lavorare parecchio sulla marginalità, le catene reali sembrano anche svettare nell’upselling, ossia convincere il cliente ad acquistare la versione o la marca più cara del prodotto di cui aveva bisogno. Per dimostrarlo Iqvia ha preso a riferimento quattro segmenti di mercato – prodotti per capelli, cosmesi, parafarmaco e otc/integratori – e ha messo a confronto il valore del venduto di ogni aggregazione, considerato 1 i ricavi totali di tutti i cluster. I risultati (grafico sopra) vedono le catene reali primeggiare in tutti i panieri escluso il parafarmaco, dove sul gradino più alto del podio si piazza la farmacia indipendente. «Non si può escludere a priori che le aggregazioni posizionate nella parte negativa dello schema “paghino” sconti e promozioni effettuate nelle categorie considerate» ha osservato Frontini «ma di solito in farmacia la leva promozionale influisce solo marginalmente sul valore delle vendite».

Da questi dati, ha osservato Frontini, si ricavano i tratti identificativi delle cosiddette farmacie a “guida centrale” (ripetiamo: catene del capitale, gruppi delle comunali e network strong): sono in grado di gestire attivamente (e autonomamente) le leve del retailing mix, ossia assortimenti, pricing, sales promotion e spazio espositivo; sono in grado di orientare le vendite e il processo decisionale del consumatore; si caratterizzano per modelli aggregativi misti, format differenti, omnicanalità; infine, si distinguono per maggiore potere contrattuale nei confronti dei fornitori, per capacità di razionalizzazione e selezione (sempre dei fornitori e delle marche), ricerca di unicità, personalizzazione e partnership. «Lo sviluppo di tali aggregazioni» è quindi la conclusione di Alessandra Frontini «costringerà l’industria a mettere in conto una contrazione della sua marginalità, rivedere il go-to-market, ripensare trade marketing e supply chain e infine affrontare costi in crescita per sell out e attività customizzate».