E’ allarme rosso, in Francia, per la distribuzione intermedia del farmaco, che dopo aver chiuso il 2017 per la prima volta in negativo riconferma il segno meno anche nel 2018. E con valori in netto peggioramento: se due anni fa le perdite operative si erano fermate a 23 milioni di euro (su un fatturato complessivo a perimetro costante, cioè al netto di acquisizioni e cessioni, di 17 miliardi), nel 2018 il negativo è addirittura raddoppiato e sfiora i 46 milioni. La Csrp (Chambre syndicale de la Repartition pharmaceutique, cui fanno capo i sette principali grossisti francesi, che assieme sommano il 97% del mercato) chiede da tempo che venga rivista la remunerazione delle imprese di settore, una rivendicazione raccolta e rilanciata ad aprile dall’Antitrust francese nella sua indagine sulle difficoltà economiche della distribuzione farmaceutica nazionale.

Intanto i morsi della crisi si fanno sempre più forti e ai primi del mese scorso Alliance Healthcare Répartition, la divisione logistica del gruppo Wba in Francia, ha chiesto il ricorso agli ammortizzatori sociali (Pse, Plan de sauvegarde de l’emploi) in vista di una riorganizzazione che – secondo la stampa transalpina – potrebbe portare al taglio di 250 posti di lavoro.

E in Italia? Anche da questa parte delle Alpi le imprese della farmadistribuzione da tempo in carenza di ossigeno. «Non ho sotto mano dati di settore come i francesi» commenta il presidente di Federfarma Servizi, Antonello Mirone «però anche le nostre aziende devono fare i conti con una marginalità sempre più risicata, anche a causa di costi incomprimibili perché legati alle esigenze di servizio delle farmacie socie o clienti». «Nel 2017» ragiona il presidente di Adf, Alessandro Morra «l’utile netto delle società della distribuzione si aggirava mediamente sullo 0,3% e nel 2018 il valore è certamente calato. Il margine sul farmaco non basta neanche a coprire le spese per personale e corrieri, sull’extrafarmaco risentiamo sempre di più della concorrenza di Amazon e dell’e-commerce».

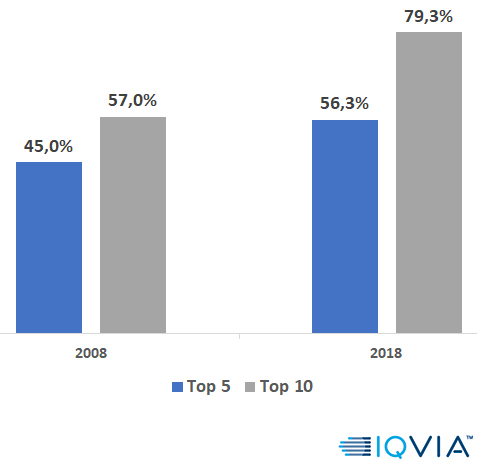

E’ anche vero, peraltro, che prima di lanciare allarmi come quelli che risuonano dalla Francia, la distribuzione intermedia italiana ha ancora a disposizione leve al momento non sfruttate del tutto, come quella delle concentrazioni. Basta raffrontare con i transalpini: oltreconfine, come detto, sette gruppi fanno il 97% del mercato, nel Bel Paese le prime cinque aziende della distribuzione sommano “appena” il 56%, le prime dieci il 79,3% e le prime 15 il 91,6%.

Market share, prime 5 e 10 aziende grossiste

I dati dicono che in un decennio il settore ha già affrontato una prima importante fase di polarizzazione (tra il 2008 e il 2018 le imprese top 5 hanno incrementato di oltre il 21% la propria market share), ma l’esperienza francese e le stime di Iqvia suggeriscono che c’è ancora spazio per ulteriori concentrazioni e, quindi, economie di scala e razionalizzazioni. «Il processo è certamente destinato a continuare» è il parere di Morra «ritengo che nel giro di qualche anno rimarranno non più di 3 o 4 aziende». «La volontà di continuare su questa strada c’è senz’altro» conferma Mirone «è anche vero però che dopo le massicce fusioni e acquisizioni (M&A, ndr) degli ultimi anni, si avverte ora il bisogno di una pausa per stabilizzare e consolidare i nuovi assetti».

In più, le aziende della distribuzione intermedia italiana hanno anche da fare i conti con le trasformazioni che accompagneranno sviluppo e consolidamento delle catene. Tra gli addetti ai lavori, in particolare, c’è chi prevede che una volta concluso il processo di crescita, le catene sprovviste di integrazione verticale (grossista+farmacie) chiederanno ai distributori di essere rifornite soltanto fino alla loro centrale logistica, perché a coprire l’ultimo miglio provvederanno direttamente con propri corrieri. «E’ una previsione nella quale mi ritrovo ben poco» obietta Paolo Venturi, amministratore delegato di Dr.Max «in Serbia siamo anche grossisti e quindi va bene così, ma in Repubblica Ceca, dove non facciamo distribuzione intermedia, ci appoggiamo a fornitori che recapitano alle singole farmacie, anche se solo per l’etico. In Italia c’è una distribuzione intermedia di ottima qualità, non abbiamo alcun motivo per cercare di sostituirla».

Piuttosto, continua Venturi, tra gli obiettivi della sua catena c’è sicuramente quello di semplificare l’impegno logistico: «Tre o quattro consegne al giorno» spiega «impongono uno sforzo alle farmacie della rete che va razionalizzato. Anche perché è innanzitutto un problema di gestione del magazzino della farmacia: fornire un servizio di primo livello significa anche eliminare i mancanti e risparmiare al cliente il fastidio di dover tornare in farmacia. Lavoreremo quindi per non andare oltre le due consegne ed educare i nostri farmacisti a gestire gli stock in modo ottimale ed efficiente».

Mirone, ovviamente, gradisce e approva. «E’ evidente che le catene, grazie alla gestione centralizzata che le caratterizza, saranno in grado più facilmente di ridurre le consegne giornaliere e quindi venire incontro al bisogno dei grossisti di ridurre i costi. Sarà importante però che questo processo non divenga una scelta da imporre a ogni singola farmacia, ma un percorso da affrontare in modo condiviso. E poi, ci sono già alcuni distributori che stanno lavorando per ridurre drasticamente le consegne, anche a una giornaliera, ricorrendo a piattaforme di riordino digitali che si fanno carico della gestione dell’intero magazzino». Non è dello stesso avviso il presidente di Adf: «Per le società della distribuzione che non avranno farmacie di proprietà sarà un problema in più da affrontare».