Nonostante le incertezze di una congiuntura ancora travagliata, il mercato della farmacia online manterrà a livello globale una forte espansione grazie innanzitutto alla digitalizzazione dei sistemi sanitari, e dovrebbe toccare nel 2028 un valore di oltre 19 milioni di dollari, per un tasso annuo di crescita composto (Cagr) dell’11%. La stima arriva dallo studio International E-Pharmacy 2024 della società di market insight Smile, che ha radiografato analiticamente i principali mercati europei delle farmacie online.

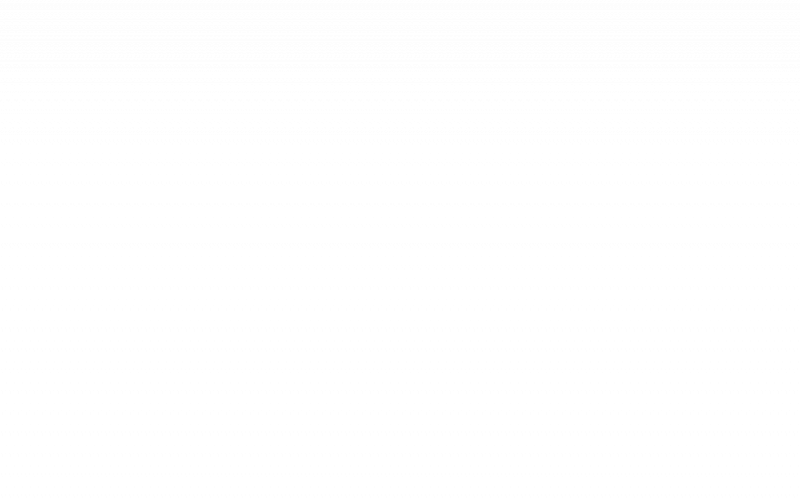

Gli otto Paesi del Vecchio continente dove il mercato online della farmacia è più sviluppato, dice l’indagine, mettono assieme un giro d’affari di circa 7,5 miliardi di euro (stima 2023 limitata alle sole vendite di farmaci senza ricetta e con ricetta dove consentito). Guidano la classifica Germania (con un mercato di quasi 3,6 miliardi di euro), Regno Unito (1,5 miliardi) e Francia (575 milioni), subito dietro l’Italia con un giro d’affari annuale di circa 500 milioni di euro.

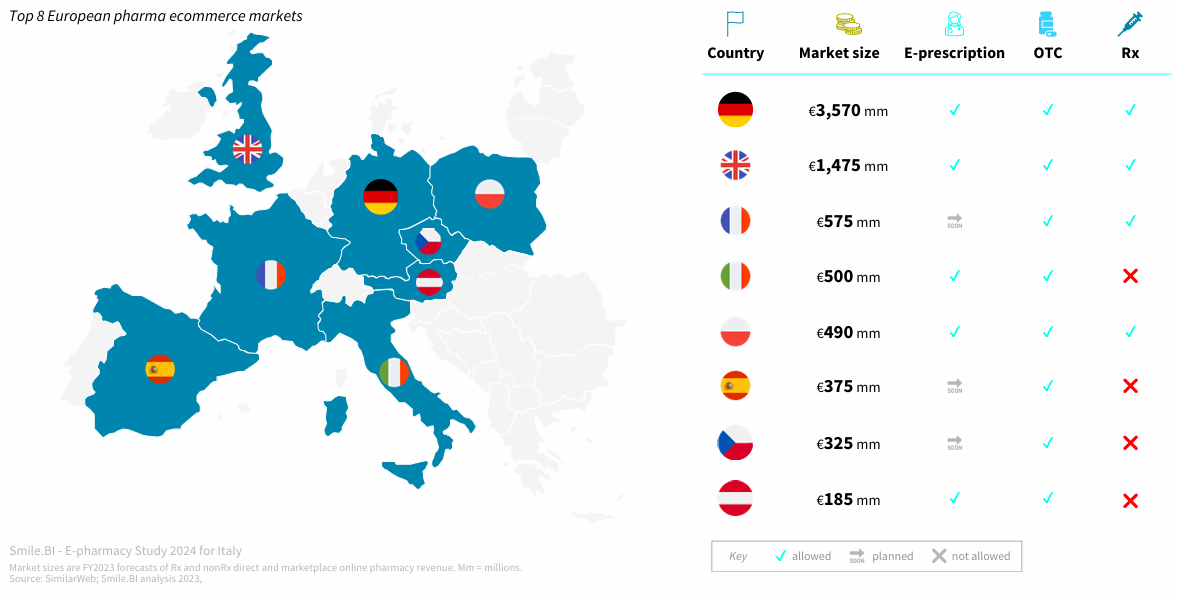

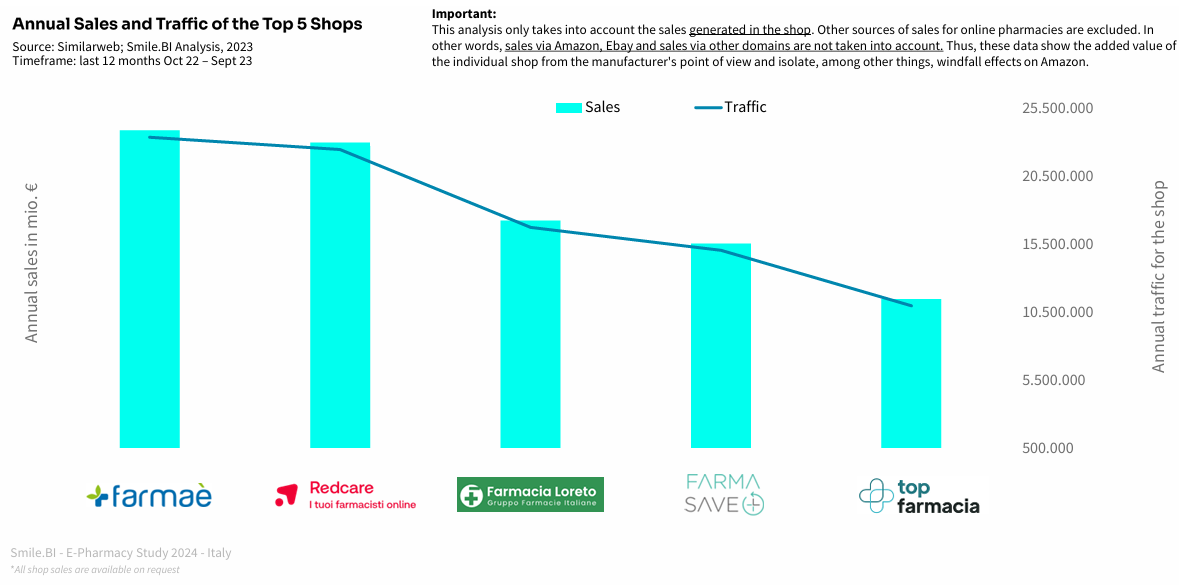

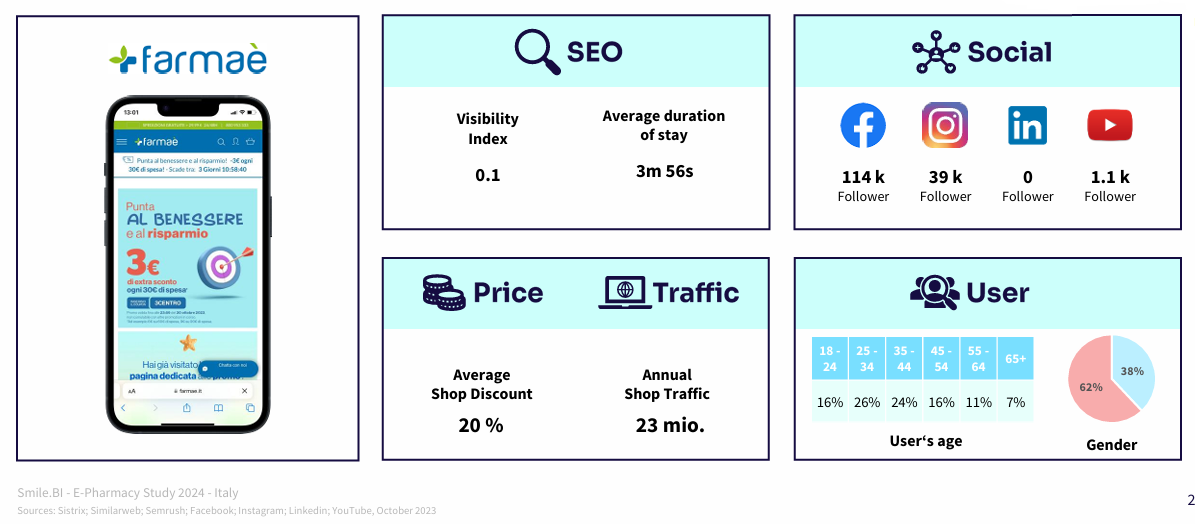

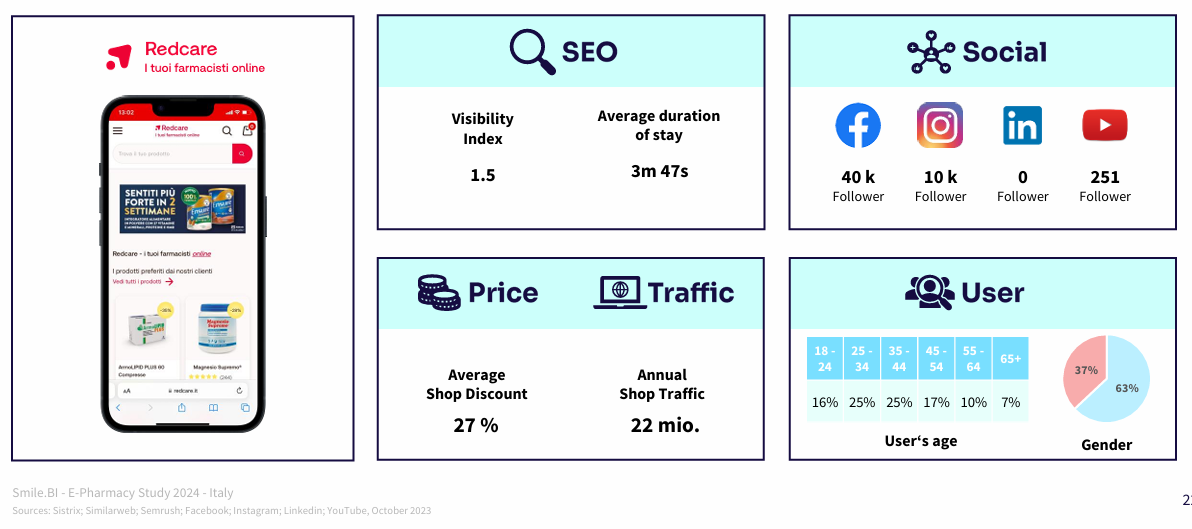

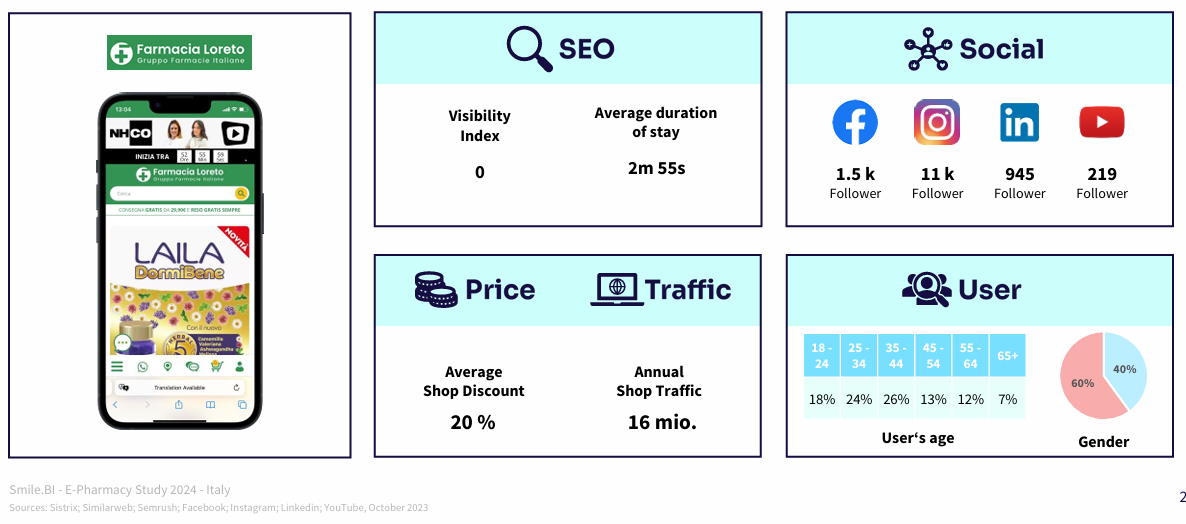

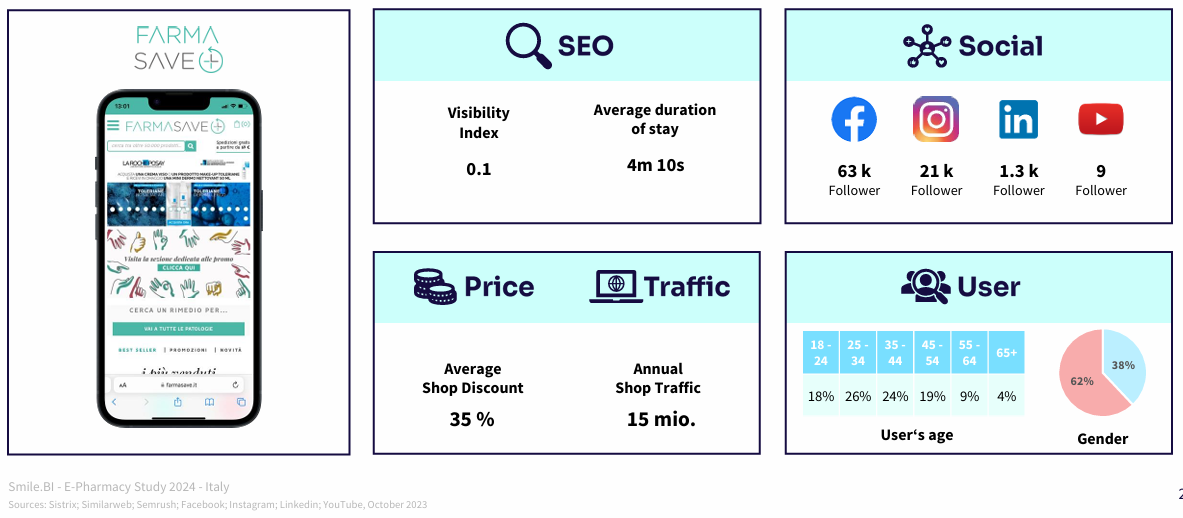

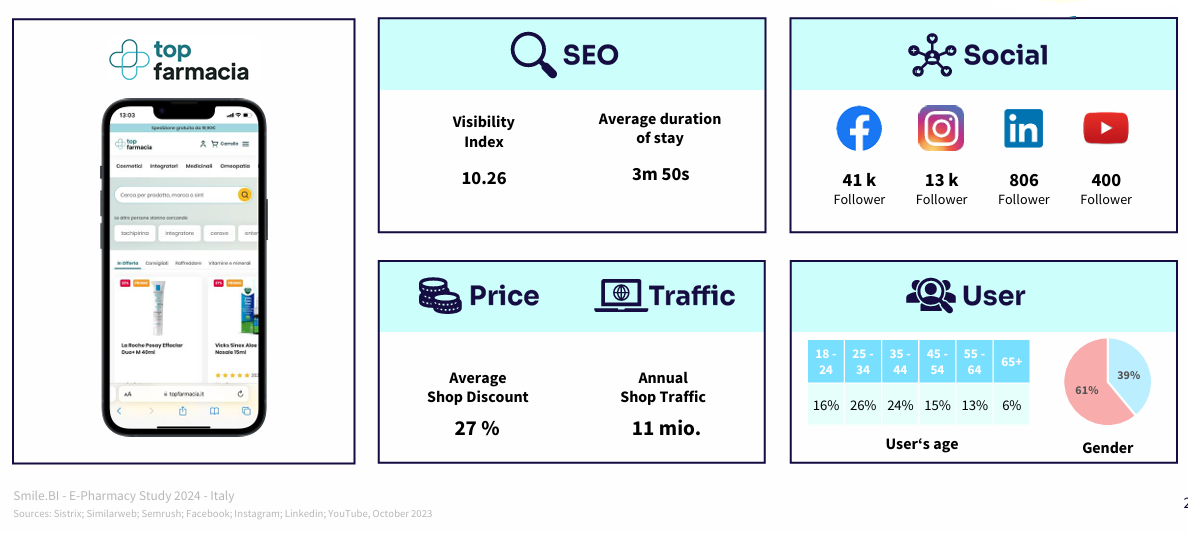

L’online italiano del farmaco, dice ancora Smile, è guidato da cinque player: Farmaè, Redcare, Farmacia Loreto, Farma Save e Top Farmacia, che insieme totalizzano un fatturato annuo pari a circa 100 milioni di euro. Questi e-commerce, osserva lo studio, si distinguono per strategie promozionali aggressive, con sconti che raggiungono il 35%, e una presenza consistente sui social media, prevalentemente Facebook e Instagram, strumenti chiave per il coinvolgimento dei consumatori. Un’analisi sul traffico di questi cinque e-commerce, in particolare, rivela che il 62% dei visitatori è costituito da donne, principalmente tra i 25 e i 54 anni, e l’accesso avviene in gran parte da dispositivi mobili (78%).

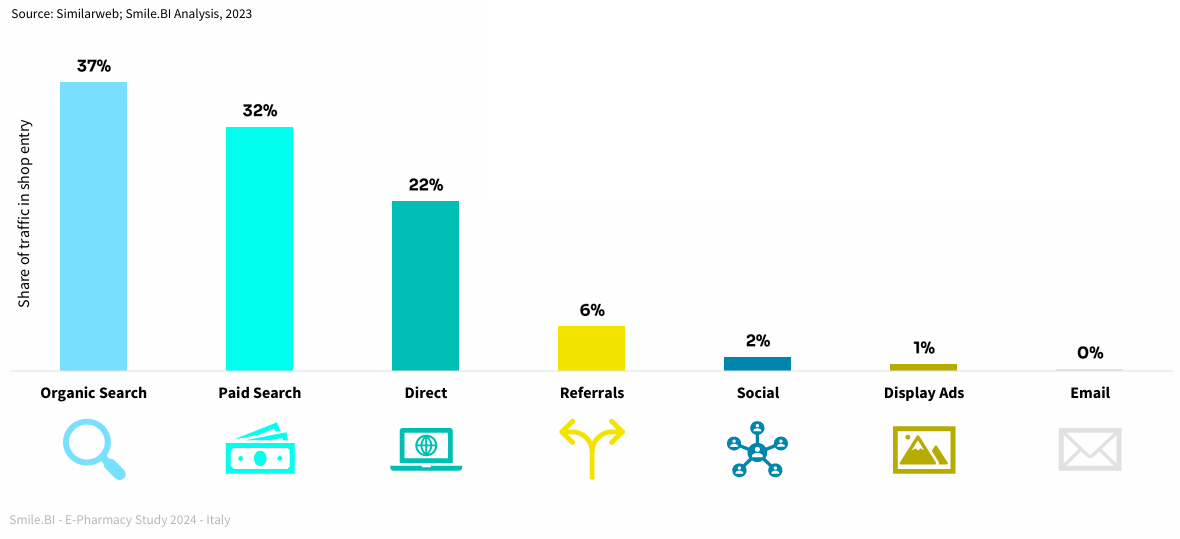

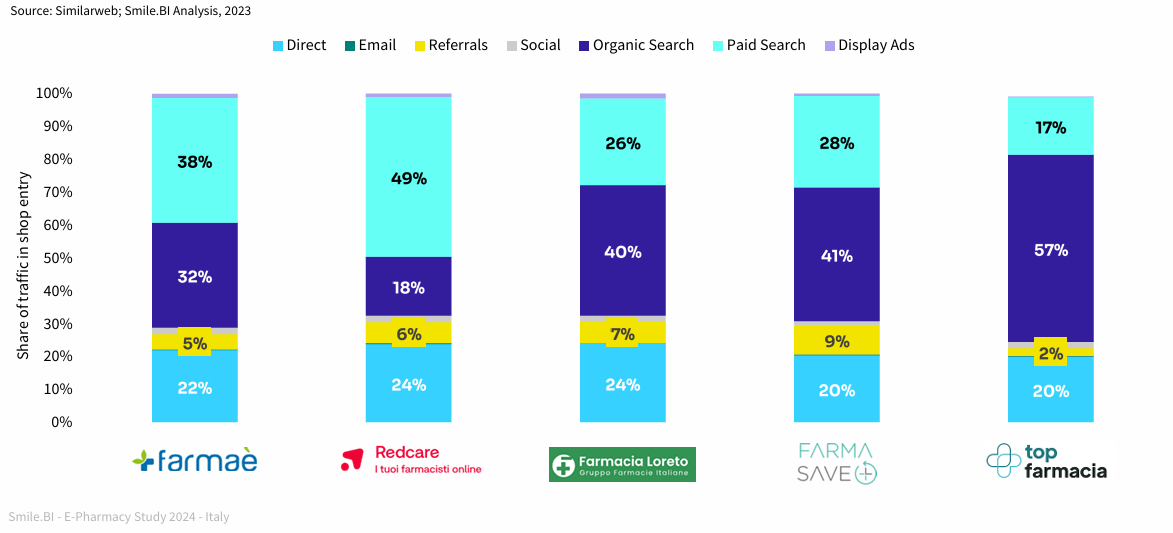

I canali principali per l’acquisizione del traffico includono ricerche organiche, pubblicità a pagamento e referral diretti. Meno rilevanti risultano display ads, social media ed e-mail marketing, che rappresentano quote più limitate. In particolare, per ricerche organiche si intendono gli accessi derivanti dalle ricerche non a pagamento sui motori di ricerca come Google; le ricerche a pagamento sono le campagne, come gli annunci Google Ads, che consentono alle farmacie di apparire nei primi risultati dei motori di ricerca, in cambio di canoni commisurati ai clic; il traffico diretto è dato dagli utenti (di solito fidelizzati) che accedono al sito digitando direttamente l’Url del sito nel browser; il traffico referral, invece, arriva da link esterni come siti di comparazione prezzi, forum, blog o portali tematici.

La clientela delle farmacie online italiane è per la maggior parte femminile, giovane e attiva sui dispositivi mobili, con una predilezione per gli sconti e le offerte. In particolare, le ricerche condotte tramite Smile Analytics rivelano come la navigazione avvenga principalmente su motori di ricerca, dove le pagine prodotto ottimizzate e le pubblicità mirate giocano un ruolo cruciale nel processo decisionale del consumatore. Nel caso delle farmacie online italiane, in particolare, i fattori principali che attraggono i clienti sono il prezzo e la visibilità, seguiti da un’esperienza d’uso fluida e da contenuti curati sulle pagine dei prodotti.

Farmaè, rivela ancora la ricerca, è leader per fatturato e traffico con 23 milioni di visite annuali. Offre uno sconto medio del 20% e vanta una comunità ampia sui social, con 114.000 follower su Facebook. Redcare, in seconda posizione, offre prezzi mediamente più bassi del 27% e conta circa 22 milioni di visite l’anno. Farmacia Loreto vanta un’ottima presenza sui social, con 11.000 follower su Instagram e un traffico annuale di 16 milioni di visite. Farma Save ha una strategia basata su sconti aggressivi (35%) e conta 15 milioni di visite annue, posizionandosi bene anche per l’engagement sui social media. Top Farmacia presenta la migliore visibilità sui motori di ricerca (indice 10,26) e raggiunge 11 milioni di visite annue, ma risulta meno competitiva in termini di social engagement.

Farmaè si distingue come la più performante in termini di vendite e traffico. Tuttavia, non è il sito più economico sul mercato, poiché la sua strategia si basa su un equilibrio tra qualità del servizio e fidelizzazione dei clienti attraverso sconti inferiori rispetto alla media del settore. La solida base di follower sui social media è testimonianza di una clientela fidelizzata e coinvolta.

Redcare, pur non avendo la stessa visibilità di Farmaè, si posiziona bene grazie a prezzi competitivi e un traffico elevato, indicativo della sua buona presenza organica. La sua strategia punta molto sulle ricerche a pagamento e sulle attività di referral, che amplificano la visibilità del brand tra i consumatori italiani.

Farmacia Loreto beneficia di una forte presenza sui social, specialmente su Instagram, con contenuti che attraggono un pubblico giovane e mobile. Tuttavia, la durata media delle visite (2 minuti e 55 secondi) indica una minore interazione complessiva rispetto a competitor come Farmaè e Redcare, che registrano durate di permanenza superiori a 3 minuti.

Farma Save ha un posizionamento fortemente incentrato sui prezzi, con sconti elevati che attirano un pubblico alla ricerca di convenienza. Questa strategia ha portato a una crescita significativa del traffico, ma la ridotta durata media di permanenza suggerisce che l’orientamento al prezzo potrebbe non tradursi in altrettanta fedeltà.

Top Farmacia eccelle nella visibilità organica, come indicato dall’indice di visibilità Sistrix, e attira una clientela più diversificata in termini di età rispetto agli altri attori. Tuttavia, il suo impatto sui social media è relativamente contenuto, limitando il coinvolgimento diretto con il pubblico.

L’e-commerce farmaceutico in Italia, è la conclusione della ricerca, rappresenta un settore in rapida evoluzione, dove la concorrenza si basa su strategie di prezzo, visibilità online e engagement sui social media. Per competere efficacemente, le farmacie devono continuare a ottimizzare i propri canali digitali, sfruttando sia la Seo sia il marketing sui social. L’uso di dati e analisi avanzate può fornire un vantaggio competitivo significativo perché consente di monitorare le tendenze e rispondere rapidamente alle esigenze del mercato.