E’ ancora Lloyds Farmacia l’insegna che per le aziende del farmaco e dell’healthcare mostra la maggiore capacità di fare partnership e di muovere all’unisono le sue farmacie sui progetti concordati con i produttori. E’ l’indicazione che arriva dall’edizione 2021 di Reverse Audit, l’indagine di TradeLab che mette in classifica distributori intermedi e reti di farmacia (catene e aggregazioni) sulla base delle valutazioni espresse dall’industria. Condotta tra settembre e novembre mediante interviste qualitative ai manager di 23 imprese (tra le quali Alfasigma, Angelini, Bayer, Giuliani, Gsk, Menarini, Montefarmaco, Perrigo, Procter&Gamble, Reckitt Benckiser, Sanofi e Zambon), la ricerca ha misurato grossisti e network su 33 indicatori, raggruppati in sei aree tematiche: gestione logistica, accordi commerciali, trade marketing e formazione, struttura acquisti e processi di buying, valore dell’insegna e del progetto di retail, capacità di partnership e collaborazione. I voti espressi per ogni indicatore, pesato in base alla rilevanza attribuita dagli stessi intervistati, riflettono nell’insieme la capacità di ogni insegna di dare alle relazioni con le imprese i contenuti che queste si aspettano.

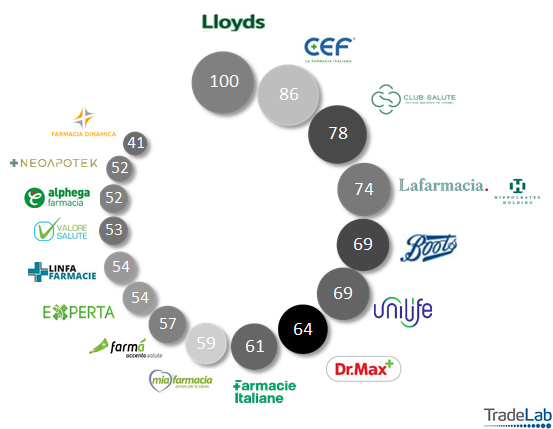

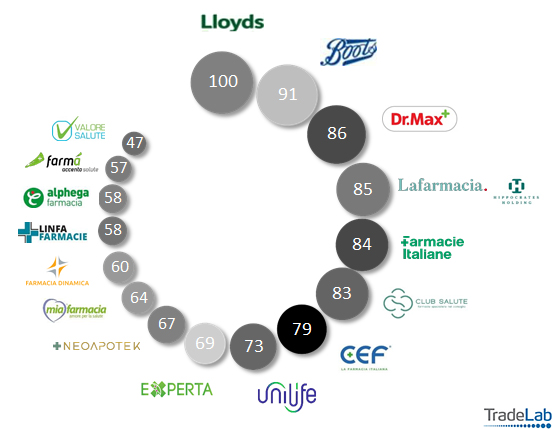

Capacità di relazione dei network secondo l’industria

Nota bene: i valori esprimono la differenza in percentuale tra il punteggio ottenuto da ciascun network e quello del primo classificato

Anche quest’anno come nell’indagine precedente, Lloyds Farmacia è il network che complessivamente riesce a ottenere i giudizi più convinti dal campione di aziende selezionato. Sugli altri gradini del podio, invece, troviamo due “new entry”: Cef – La farmacia italiana (che a poco più di un anno dalla nascita si assicura lo stesso piazzamento ottenuto nell’indagine precedente dal network di cui rappresenta l’evoluzione, +bene) e Club Salute, il network lecchese che raggruppa una settantina di farmacie indipendenti.

Forse ancora più interessanti, tuttavia, sono le valutazioni dell’industria sugli indicatori cui gli intervistati hanno riconosciuto maggiore peso: al primo posto per importanza (con una media di 6,86 su una scala da 1 a 7) figurano pari merito il “rispetto degli accordi presi” e la “compliance delle farmacie della rete all’assortimento in piattaforma”; segue a breve distanza (con una media di 6,79) la “fidelizzazione e affidabilità delle farmacie nell’esecuzione delle azioni di co-marketing”. «Come già nell’indagine dell’anno scorso» commenta Paolo Bertozzi, partner e socio fondatore di TradeLab «emerge in modo evidente che le aziende produttrici misurano i network innanzitutto sulla loro capacità di governare la rete e quindi costruire relazioni affidabili».

Valore dell’insegna e del progetto secondo l’industria

Nota bene: i valori esprimono la differenza in percentuale tra il punteggio ottenuto da ciascun network e quello del primo classificato

Due dei tre indicatori più apprezzati dalle aziende del campione (“compliance delle farmacie all’assortimento in piattaforma” e “fidelizzazione e affidabilità delle farmacie nell’esecuzione delle azioni di co-marketing”) si collocano nell’area tematica che misura il valore dell’insegna e del progetto di retail da cui scaturisce (nella quale figurano altri due parametri, “livello di fedeltà/appartenenza delle farmacie al network” e “qualità degli strumenti di co-marketing offerti ai fornitori). E la classifica che scaturisce dalle valutazioni dell’industria sul lavoro dei network riguardo a questo gruppo di indicatori vede i primi posti presidiati dalle catene del capitale che gestiscono farmaci di proprietà: Lloyds conserva la prima piazza davanti a Boots e Dr.Max e i primi due network della farmacia indipendente (Club Salute e Cef – La farmacia italiana) figurano al quinto e sesto posto, anche se le distanze sono minime.

«Non bisogna dimenticare» riprende Bertozzi «che molti di questi network hanno alle spalle un’attività di wholesale che offre altri servizi altrettanto importanti sia all’industria sia alle farmacie. Anche per il business della distribuzione intermedia le aziende della produzione mettono tra i requisiti prioritari il “rispetto degli accordi” e la “condivisione di dati e informazioni” (sell out in caso e giacenze e rotazioni nell’altro), ma per molti altri aspetti il quadro delle relazioni si fa più distinto e articolato».

In particolare, continua Bertozzi, dall’indagine emerge evidente che «per i produttori risulta sempre più importate la capacità di valutare e monitorare le reti nella loro evoluzione quantitativa (volumi trattati, dimensione dei magazzini, della rete governata e del business) e qualitativa (modello di business, capacità di governo della rete, qualità della progettualità di sell-out, capacità e tempestività di implementazione delle attività di in-store marketing). A fronte della lettura di tale varietà, che richiede un trade marketing a maggiore contenuto strategico, sarà sempre più necessario per le reti sviluppare strutture e piani in ottica di key account management, quindi specifici per ogni cliente».

Lato distributori, invece, «sarà sempre più decisiva la chiarezza del modello di business. Sviluppare un progetto di insegna, come alcune reti hanno iniziato a fare, non ha valenza solo nei confronti dei consumatori, ma anche delle farmacie e delle aziende. D’altra parte esisterà pur sempre una dimensione wholesale caratterizzata dalla capacità di svolgere un’imprescindibile funzione logistica, sia per le farmacie che rimarranno indipendenti, sia per le catene e i network che prenderanno in carico tale funzione. Le due dimensioni potranno coesistere, ma saranno comunque partite distinte».

Come spesso accade, rischierà quindi di più chi rimane “a metà del guado”. «Vedo in questa posizione indefinita i network “light”» avverte Bertozzi «che potrebbero essere costretti a una scelta di campo definitiva. Per quanto riguarda le catene proprietarie, invece, il discorso potrebbe essere legato al tempo e agli obiettivi industriali e finanziari. L’impegno nello sviluppo (quindi nelle acquisizioni) toglie necessariamente risorse e tempo alla messa a punto del progetto retail, ma potrebbe essere una fase temporanea. Raggiunta la dimensione desiderata (per crescita interna o attraverso operazioni di M&A), la forma d’impresa (proprietà) di queste aziende favorirà una relativamente rapida implementazione dei progetti retail; c’è però il rovescio della medaglia: il rischio è che nel frattempo si sviluppino “dal basso” (cioè dalle farmacie e dai collaboratori) prassi e modelli di gestione non coerenti con gli obiettivi di posizionamento dell’insegna. E difficili da sradicare».