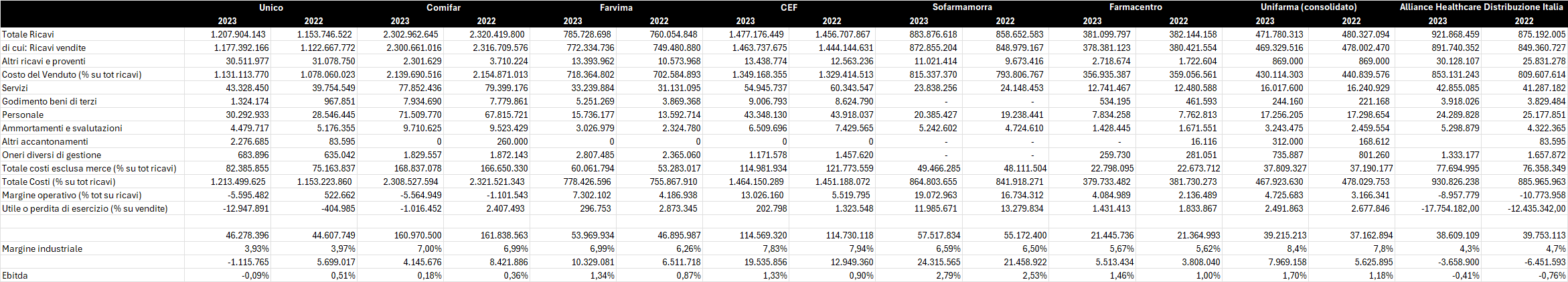

Al terzo posto tra le società della distribuzione intermedia in Italia con una quota di mercato del 9%, Unico è da qualche mese al centro di voci che la danno ormai vicina a una joint venture con la principale cooperativa dei farmacisti, Cef. Di quest’ultima abbiamo analizzato il consuntivo 2023 poco prima della pausa estiva, ora è la volta di Unico il cui bilancio copre il periodo febbraio 2023-gennaio 2024 (e andava dunque approvato dall’assemblea dei soci entro la fine di luglio).

Diciamo subito che la società chiude l’anno con una perdita di poco inferiore ai 13 milioni di euro, un risultato che consiglia di avviare questa analisi dal conto economico per capire le origini di questo pesante negativo. La prima cifra che salta all’occhio è quella relativa al fatturato, che cresce del 4,8% (circa 55 milioni) e reca il segno più in tutti i mercati della farmacia, dall’etico al parafarmaco. Il giro d’affari, così, chiude l’anno poco sotto 1,2 miliardi di euro, a fronte però di volumi in leggero calo (-1%).

Un segnale di tendenza nettamente opposta arriva dal margine, che nell’anno resta pressoché stabile al 3,9% e risulta nettamente inferiore a quello di competitors come Comifar e Farvima (7%) o Cef (7,8%). Pesa sul conto economico anche l’andamento dei costi per servizi, in crescita di 3,6 milioni spalmati un po’ in tutte le voci. Poteva essere prevedibile l’appesantimento dei costi per trasporti commerciali (1,2 milioni), sono un po’ meno intuitive le ragioni dell’aumento di 0,8 milioni dei servizi professionali e delle consulenze, di 0,4 milioni dei costi di marketing, di 0,3 milioni delle utenze e via dicendo. Stesso discorso per l’incremento dei costi del personale, che crescono di 1,7 milioni di euro (da 28,5 a 30,3 milioni) a fronte di un totale di 32 nuove risorse.

[/vc_row]

Arrivati agli interessi passivi i costi esplodono: da 3,2 a 11,3 milioni per una crescita di 8,1 milioni, un’impennata che non trova paralleli nei bilanci degli altri distributori che abbiamo esaminato. E l’ebitda, che misura la capacità dell’azienda di generare reddito con l’attività operativa, scende addirittura sotto lo zero, dai 5,7 milioni del 2022 a -1,1 milioni del 2023. La perdita in consuntivo, quindi, non è frutto di operazioni straordinarie ma di una crescita dei costi diffusa in tutte le aree, accoppiata alla difficoltà di portare a casa margini in linea con i concorrenti.

Vediamo ora lo stato patrimoniale per capire cosa è successo nel 2023 dal punto di vista finanziario. La cassa sul conto corrente è passata da 1,7 a 33,4 milioni, un incremento che rappresenta senz’altro un ottimo risultato. Come è possibile vista la perdita d’esercizio? Il fatto è che Unico ha ceduto pro-soluto i propri crediti clienti, che infatti calano di 46 milioni. Si tratta di un’operazione straordinaria realizzata a fine anno con l’evidente obiettivo di migliorare i parametri finanziari. I debiti bancari invece rimangono tendenzialmente stabili, da 167 a 170 milioni, con un contenuto spostamento del debito da breve a lungo termine.

Per il resto si segnala un incremento del magazzino di 10 milioni che sembra un aumento temporaneo e investimenti per 4,5 milioni tra impianti e It. In sintesi, la società mostra un debito bancario sotto controllo a fronte di un patrimonio netto che scende a 69 milioni e un perdita importante che non è frutto di eventi straordinari. Serve un cambio di passo significativo per tornare a generare utile e forse l’operazione con Cef va proprio in questa direzione.